Todos os países estão aumentando brutalmente suas dívidas para reacender a economia. Entenda o que isso significa, quais são os riscos e como esse remédio funcionou ao longo da história.

Texto: Alexandre Versignassi | Ilustração: Victor Beuren | Design: Juliana Krauss

OO Porto de Santos era a Starbucks do mundo. Três em cada quatro xícaras de café do planeta no início do século 20 tinham começado sua existência em fazendas brasileiras. Em 1928, a produção mundial tinha sido de 36 milhões de sacas. O Brasil respondeu por 28 milhões – 77%.

Mas aí veio 1929, e a Grande Depressão. Começou com a queda da Bolsa de Nova York. Foi um tombo de 30% em uma semana, após anos de subida. Mas bolsas caem mesmo de vez em quando. O coração do problema lá atrás foi outro: o sistema bancário dos EUA. Havia 25.733 bancos no país (hoje são 4,5 mil, para uma população três vezes maior).

Concorrência entre bancos é uma boa para a economia, mas eles tinham passado da linha vermelha. Havia uma série de instituições mequetrefes, que apostavam o dinheiro dos clientes em investimentos de alto risco – a começar pela bolsa.

Com o Crash de 1929, quase mil bancos não suportaram as perdas e faliram nos meses seguintes. Aí danou-se. A população passou a temer que todos os bancos do país fechassem as portas e correu para sacar o dinheiro que tinha guardado neles. Uma moda entre os remediados da época era sacar a poupança bancária, comprar ouro no mercado informal e deixar o metal amarelo guardado no armário.

Isso deixou bancos competentes sem fundos também. Metade das instituições financeiras dos EUA fechou as portas. O crédito secou, e, sem ter com quem pegar dinheiro emprestado para tocar as despesas do dia a dia, empresas passaram a falir uma atrás da outra. A bolsa ampliaria sua queda para 90% nos quatro anos seguintes.

Pior: com a população mais abonada entesourando ouro em casa em vez de consumir, mesmo empresas que não precisavam de crédito não tinham mais para quem vender. Em 1933, um em cada quatro trabalhadores americanos estava sem emprego. E parte deles começava a ficar sem casa.

Com menos gente recebendo salário, vieram calotes em massa nos financiamentos imobiliários. Dois milhões de americanos ficaram desabrigados e formaram favelas nos terrenos baldios das cidades – as shantytowns (shanty é “barraco”).

O que o Brasil jogou fora de café na Grande Depressão daria para encher, hoje, 1,2 bilhão de cápsulas de Nespresso.

Uma situação inusitada para o país que, até 1929, comprava metade de tudo o que as outras 15 maiores economias da época produziam. Com o consumo congelado por lá, o resto do mundo se viu como uma grande fábrica de biscoitos Globo num Rio de Janeiro com as praias interditadas: sem clientes. E desabou junto. Três anos depois do Crash da bolsa de NY, o PIB global já tinha caído 15%.

Não havia salvação para o café. Com a demanda afundando, as sacas se avolumavam nos armazéns das fazendas. O Brasil, então, inaugurou uma nova área no agronegócio: a destruição de café. Sobrava tanto que os fazendeiros precisavam jogar fora boa parte da produção. Em 1932, o governo Vargas resolveu aliviar o prejuízo dos barões do café, e gastou US$ 1,1 bilhão em dinheiro de hoje para comprar 14 milhões de sacas ociosas.

Do ponto de vista das sacas, porém, deu na mesma. Getúlio também não tinha o que fazer com o café, e destruiu tudo. Uma parte acabou lançada ao mar. Outra, comprimida na forma de tijolos de combustível para locomotivas a vapor. E queimou pelas chaminés das marias-fumaças.

Entre 1931 e 1934, 27 milhões de sacas de café tiveram esse destino. Considerando que cada saca (60 kg) de café cru rende 6 kg de pó, só o que o Brasil jogou fora daria para encher, hoje, 1,2 bilhão de cápsulas de Nespresso.

Corta para 2020. Se o caso do café serve de termômetro para o que foi a Grande Depressão, é o mercado de outro líquido preto que dá uma medida do tamanho da crise de agora. Vamos dar adeus às fazendas de café, então, e partir para nossa próxima escala no espaço-tempo: Cushing, uma cidadezinha de 8 mil habitantes, em Oklahoma.

Cushing é o posto de gasolina dos EUA. A cidade foi uma grande produtora de petróleo no início do século 20. Refinarias se instalaram por lá, para transformar petróleo em gasolina, querosene e que tais direto na fonte. Nisso, Cushing também foi ganhando mais e mais tanques de armazenagem de petróleo. Produtores de outras regiões passaram a construir oleodutos que levassem o fruto de seus poços direto para lá, para alimentar as refinarias locais.

Conforme o lugar virou destino de vários oleodutos, seguiu-se um caminho natural: outras empresas construíram outros oleodutos para tirar petróleo de lá e levar a outras refinarias, de outros cantos do país – é mais barato fazer um oleoduto do que mudar uma refinaria de lugar, afinal.

Os poços de Cushing secaram na década de 1940, mas a cidade já tinha encontrado sua vocação: era um hub de oleodutos. Se você quiser comprar petróleo de algum produtor do Texas, por exemplo, terá de alugar um tanque de armazenagem em Cushing para receber a mercadoria, que chegará via oleoduto.

A Grande Depressão destruiu o café. A pandemia arrasou o petróleo.

Só que aí veio a pandemia. Ela destruiu a demanda por petróleo. Aí os tanques de Cushing viraram armazéns de estoque. Foram enchendo, enchendo, até que chegaram no limite. Em abril, praticamente não havia mais onde guardar tanto líquido preto.

Pelo menos não naquele momento. É que o mercado de petróleo tem uma especificidade: quase não existe pronta-entrega. Você compra uma certa quantidade, tipo mil barris, para entrega em maio, ou em junho, ou em dezembro…

Esses contratos têm data de vencimento – passou dali, não tem mais comércio; quem estiver com o contrato na mão terá de honrá-lo. O contrato para entrega em maio vencia dia 21 de abril. Na véspera, então, havia um monte de gente com esses contratos na mão, e nenhuma esperança de que houvesse lugar para armazenar o petróleo em maio, o mês da entrega. Não que fosse impossível arrumar onde guardar – no limite, dá para alugar caminhões-tanque ou coisa que o valha, mas custa caro.

Aí foi um deus nos acuda. Com muita gente querendo se livrar dos contratos, e pouquíssimos topando o risco de comprar, o preço foi desabando: US$ 20, US$ 10, US$ 5… Zero. E só terminou em US$ 37 negativos, com os detentores dos contratos pagando pesado para se livrar do mico. Estavam jogando fora o petróleo. E pagando para isso.

Igual Getúlio.

Isso só aconteceu com o petróleo a ser entregue em maio na cidade de Cushing. Nos outros mercados de óleo pelo mundo, os preços seguiam positivos, mas lá embaixo. No Reino Unido, mesmo havendo mais espaço para estocar, estava a US$ 19 – 70% menos do que na virada do ano.

A crise de agora começou diferente da Grande Depressão. O gatilho ali foi um sistema financeiro doente (mesmo motivo da crise de 2008). Agora a doença é outra, você sabe, mas o efeito na economia é o mesmo: empresas deixando de existir, desemprego lá em cima, dívidas se acumulando. E agora? Bom, talvez a Grécia Antiga tenha algo a ensinar nessa seara. Próxima estação, Atenas.

594 a.C.: crise na Grécia Antiga

AAtenas passava por um perrengue há 2.500 anos. O problema ali não era pandemia, mas desigualdade. Desde sempre, uma parcela dos atenienses vivia de plantar trigo e outra parte, de produzir azeite de oliva e vinho. O solo da região, porém, nunca tinha sido bom para produzir grãos. Sempre faltava.

No começo, era uma situação até confortável para quem plantava trigo. Se alguma coisa é escassa, fica mais cara. Lei da oferta e da procura. Simples. Mas o problema de um começou com a sorte do outro. Os produtores de azeite e vinho estabeleceram comércio com fazendeiros de regiões a leste da Grécia (onde hoje fica a Rússia).

E lá o chão era outro: em se plantando grãos, tudo dava. Como os camaradas do Leste tinham trigo à vontade, os fazendeiros de azeite e vinho de Atenas exportavam um pouco do óleo e do cobiçado entorpecente que produziam em troca de muitos grãos. Nisso, os atenienses que viviam de grãos ficaram sem ter para quem vender.

A falência dos produtores de trigo deixou a sociedade dividida. Lá em cima, os plantadores de oliveiras e videiras, enriquecendo com o comércio internacional do azeite e do vinho. Lá embaixo, os produtores de grãos, vendendo o almoço para comprar a janta.

Era o que estava acontecendo de fato. Fazendeiro que não vende a produção acaba sem capital para plantar de novo e tentar a sorte na colheita seguinte. Então faz o quê? Pede emprestado. Para quem? Para quem tem. Ou seja, para os agora ricos fazendeiros do outro lado.

Mas quem tinha grana botou os juros lá em cima. Não por maldade, mas porque vários pequenos produtores pediam empréstimos para largar o mico de plantar grãos e entrar no ramo mais lucrativo das videiras e oliveiras. Se os fazendeiros de vinho e de azeite iriam bancar novos concorrentes, então, que cobrassem caro por isso.

Com os juros altos, as dívidas dos agricultores de grãos foram crescendo a ponto de ficar impagáveis. Quitar débitos dando uma parte das próprias terras virou algo comum. Vender os filhos como escravos também.

Era uma bomba-relógio. Os nobres que mandavam em Atenas começaram a temer uma revolução popular. A massa de endividados poderia se levantar contra o Estado. Para salvar o pescoço, apontaram em 594 a.C. um aristocrata conhecido pela inteligência fora do comum para assumir o poder e tentar resolver o problema: Sólon.

Sólon salvou Atenas com um remédio inusitado: dinheiro falso.

E que problema. Os agricultores pobres queriam o perdão total dos débitos e uma reforma agrária − um pedaço das terras produtoras de vinho e azeite para eles. Mas tirar dos mais ricos o que de fato era propriedade deles só passaria a revolta para o outro lado, e a estabilidade do governo ateniense continuaria em perigo.

Sólon poderia, em tese, usar dinheiro do Estado para comprar a produção dos mais pobres. E eles pagariam suas dívidas com esse mesmo dinheiro. Fácil. Mas, ei: o governo não tinha esse dinheiro todo.

Nem o governo, nem as minas de prata de onde Atenas tirava a matéria-prima para a confecção de suas moedas – não havia dinheiro de papel, afinal; o dinheiro circulava na forma de metais preciosos – ouro e, principalmente, prata. As pessoas acreditavam no valor das moedas cunhadas pelo governo porque o Estado garantia que elas eram de ouro ou de prata puros.

Mesmo assim, Sólon decidiu comprar a produção dos mais pobres. Como? Com moedas falsas. Mais ou menos falsas, na verdade. Sólon passou a misturar metais mais baratos na matéria-prima das moedas para ter como produzir mais dinheiro. Uma moeda de prata, agora, tinha só 73% do minério.

O resto era cobre. Se estava cunhado ali que a moeda pesava 1 óbolo (1,05 grama) de prata, ou 1 dracma (6 óbolos), tudo certo. Aquilo era uma moeda de 1 e pronto. A quantidade de prata que havia mesmo lá dentro não seria tão importante.

E deu certo. Sólon passou a usar os dracmas com cobre no meio para comprar grãos, e os devedores conseguiram pagar suas dívidas. Nisso, a moeda nova acabou financiando novas plantações de oliveiras e videiras também, já que vários agricultores de grãos se viram com dinheiro para entrar nesse mercado mais lucrativo.

Atenas se levantaria mais forte e mais rica do que antes da crise, e o próprio Sólon deixaria pavimentado o caminho para outra medida sua: a criação da democracia. Tudo graças a dinheiro falso.

O que realmente foi o New Deal

AA economia da Atenas do século 6 a.C. era bem mais simples que a do planeta Terra do século 21 d.C. Mas a receita contra apocalipses segue a mesma: o Estado precisa agir.

Dinheiro, porém, é algo sagrado. Seja feito de prata, de papel ou de dígitos no celular, ele só tem valor por um motivo: ser algo raro, difícil de obter. A prata e o ouro faziam bem esse papel. O próprio dinheiro de papel começou sua carreira como um “vale ouro” – você podia trocar suas notas por uma determinada quantidade do metal na boca do caixa.

Nos EUA da Grande Depressão, isso se mostrou um problema. Para cada US$ 0,75 dólar em circulação na economia, o Estado precisava ter 1 grama do metal precioso estocado em seus bunkers. Esse lastro era a essência do chamado “padrão-ouro”, que existia justamente para garantir o valor do dinheiro.

Os EUA do início do século 20 nem tinham um grama de ouro para cada US$ 0,75. O governo não esperava que toda a população resolvesse trocar suas notas por ouro ao mesmo tempo, então havia um certo relaxamento nessa política. Mesmo assim, todo americano tinha o direito de fazer a troca. Só que, agora, havia aquela mania de trocar dólares pelo metal amarelo. E isso é terrível para a economia – já que ouro não circula.

Foi nesse cenário, em 1933, que Franklin Roosevelt assumiu a presidência nos EUA. E ele agiu rápido: primeiro, abandonou o padrão-ouro. Isso deixava o governo livre para produzir “dinheiro falso”, igual Sólon.

Claro que não dá para brincar com isso. Se o governo imprimir demais, o dinheiro vira carne de vaca, arroz de festa, e deixa de ter valor. A Alemanha dos anos 1920 tentou se safar da crise pós-Primeira Guerra Mundial imprimindo dinheiro alucinadamente. O resultado foi uma inflação de 1.000% ao mês em 1923.

Por essas, as economias de hoje têm um mecanismo que ajuda a evitar exageros. Quando um governo fabrica dinheiro novo, essa grana se transforma automaticamente em “dívida interna”.

Dívida interna, originalmente, é o dinheiro que o governo deve aos seus cidadãos. Ele faz dívidas emitindo títulos públicos – aqueles que tem para vender no site do Tesouro Direto. Se você tem dinheiro num fundo DI ou de renda fixa lá do seu banco, está emprestando dinheiro para o governo também – os títulos públicos são o lastro desses fundos.

Quando um governo precisa de muito dinheiro, muito depressa, ele vende títulos ao banco central do país. Com que dinheiro o banco central paga? Com “dinheiro mágico”. Ele imprime, dá para o governo e pronto. É assim que se cria dinheiro hoje.

Cada nova batelada de grana fica registrada na dívida interna do país. É que o governo fica devendo para o banco central, e vai ter que dar um jeito de pagar de volta – depois de décadas, se for o caso, com grana que entrar de impostos.

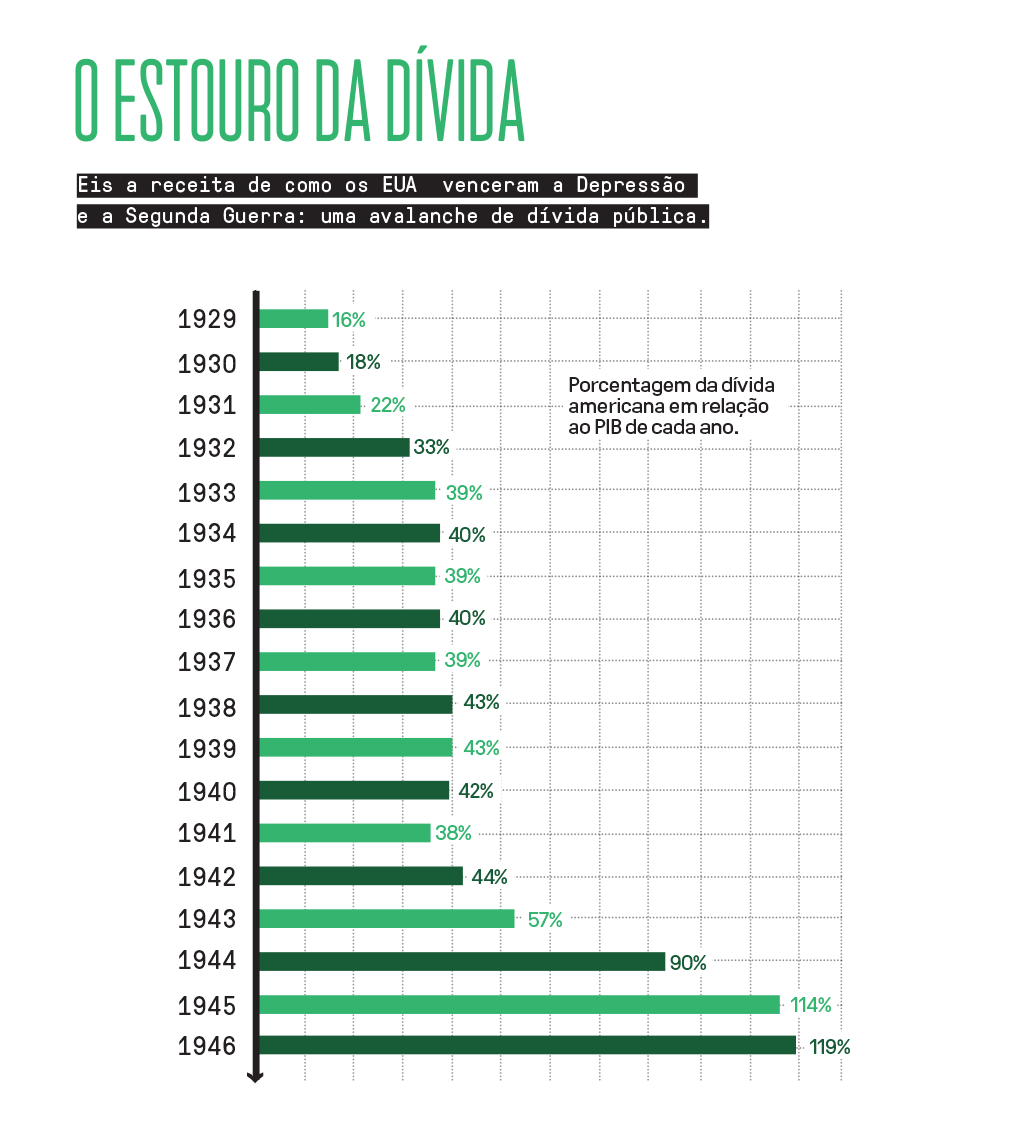

Mas como saber se um país está fazendo dívida demais? Fácil. Você sempre compara o tamanho da dívida com o tamanho do PIB do lugar. Se o PIB, que é a soma de tudo o que o seu país produz em um ano, dá US$ 1 trilhão e você está devendo, neste momento, US$ 160 bilhões, isso dá 16% do PIB. Pronto.

Essa era justamente a relação dívida/PIB dos EUA antes da Grande Depressão. Depois das medidas de Roosevelt, ela chegou a 39%. Parece muito, mas pode confiar: ainda é um montante administrável. Ou seja: Roosevelt apelou, sim, às impressoras de dinheiro, mas com moderação.

Seu governo, na verdade, foi bem mais engenhoso: além de abandonar as travas do padrão-ouro, tornou o metal precioso ilegal. Exato. Proibiram a posse e o comércio de ouro. Tudo o que a população tivesse guardado em casa ou em cofres de banco deveria ser dado ao governo. Em troca, o Estado pagava o preço oficial, de US$ 0,75 o grama. Meses depois, Roosevelt começou a pagar US$ 1,25 o grama.

Para injetar dólares na economia, Roosevelt tornou ilegal a posse e o comércio de ouro. Quem tivesse o metal em casa, era obrigado a vender para o governo, em troca de dinheiro que o banco central imprimia.

O que o país ganhava com isso? Uma injeção de adrenalina financeira. Sem a possibilidade de estocar ouro, e recebendo quantias polpudas por esse ouro, a fatia mais privilegiada da população voltava a ter um estímulo para consumir – o que sempre ajuda as engrenagens da economia a pegar no tranco.

Enquanto tornava o ouro ilegal, Roosevelt tomou outra medida notável: legalizou o álcool. Estava revogada a Lei Seca, aquela que proibia bebidas alcoólicas nos EUA desde 1920, e o governo ganhava uma nova fonte de renda. Roosevelt também cortou salários dos militares e dos funcionários públicos (em 15%), e reduziu as despesas correntes do governo em 25%.

Depois dessa faxina no orçamento e da substituição do ouro por dólares recém-saídos da impressora, ele partiu para sua tarefa mais célebre: criar as vagas de emprego que a economia não dava mais conta de gerar depois de quatro anos na UTI. Aí tome construir hidrelétricas, estradas, parques… Só faltou abrir buraco para tapar depois.

Tudo isso junto consistiu no New Deal, o “novo acordo” entre o Estado e os cidadãos para oxigenar a economia. O New Deal, porém, não foi só uma avalanche de obras públicas. Também houve estratégias para levantar investimentos privados.

Os bancos que tinham sobrevivido à crise possuíam algum dinheiro em caixa. Mas, com tudo parado, não tinham onde investir. O governo Roosevelt, então, virou fiador de quem investisse. O maior foco aí foi em moradia. Em 1933, metade dos financiamentos imobiliários estava com pagamentos atrasados, e as shantytowns iam crescendo. Roosevelt passou a dar garantias anticalote para os bancos que topassem refinanciar essas dívidas – ou a bancar novas construções. Só essas obras geraram 750 mil empregos.

Roosevelt foi um messias do capitalismo, mas não fazia milagre. O PIB dos EUA tinha caído 26% entre 1929 e 1933. Depois, passou a recuperar terreno, fechando todos os outros anos da década no azul (à exceção de 1938). Isso garantiu a reeleição do presidente. Mas o desemprego teimava em se manter alto, roçando sempre na casa dos 20%. Ainda havia muito o que consertar. Então veio a Segunda Guerra Mundial.

Como a guerra agigantou os EUA

NNão tinha mais jeito. Se antes a questão era criar empregos, agora o problema era maior: evitar que o país terminasse o século 20 com a metade esquerda de seu mapa ocupada pelo império japonês e a metade direita pelos nazistas.

Roosevelt, então, acionou seu banco central – que nos EUA tem um nome mais bonito, Federal Reserve (Fed). E o Fed passou a imprimir dinheiro como se não houvesse amanhã – até porque poderia não haver mesmo. A grana saía das impressoras do banco central e o governo redistribuía para as fábricas de aviões, as refinarias de combustível, os produtores de alimentos. A dívida pública ia engordando. Em 1942, estava em 44% do PIB. Em 1943, 57%.

E aí… Putz. Foi ótimo. Bilhões de dólares passaram a fluir soltos pela economia. A fábrica de aviões, digamos, recebia a grana e contratava mão de obra. Aí a menina que trabalhava na linha de montagem pegava o salário e ia comprar seu primeiro toca-discos, para ouvir o ídolo das adolescentes da época, um cara de olhos azuis, voz de locutor e vinte e poucos anos chamado Frank Sinatra.

Os outros fãs de Sinatra da fábrica ficavam com inveja e saíam para comprar também. Sinatra ganhava mais dinheiro, mas as empresas que faziam toca-discos também ganhavam mais clientes, os produtores do vinil usado como matéria-prima para os discos idem. Até os fotógrafos tinham mais trabalho, agora com mais capas de disco para fotografar.

Esses círculos virtuosos não ficaram restritos à indústria fonográfica, claro: se espalharam por todas as áreas da economia. E o desemprego acabou. Caiu para 1,9% em 1943. No ano seguinte, 1,2%. Nada, basicamente. E o PIB crescia a taxas espetaculares, de 17%, 18% ao ano. O dinheiro que entrou para produzir maquinário de guerra também dava à luz mais vitrolas, rádios, carros, casas.

O PIB crescia a taxas espetaculares, de 17%, 18% ao ano. O dinheiro que entrou para produzir maquinário de guerra também dava à luz mais vitrolas, rádios, carros, casas.

Mas todo remédio tem seu efeito colateral, claro. Em 1946, com a guerra já terminada, a relação dívida/PIB já estava em 119% (o recorde até hoje). Aí é aquela história, mais dívida do governo = mais dinheiro em circulação. Mais dinheiro na praça = inflação. Naquele ano, ela chegou a 18% por lá. Foi a maior da história deles (e segue sendo). Mesmo assim, não era uma hiperinflação – dois anos depois, ela já tinha voltado para saudáveis 3%.

O fator que evitou uma inflação descontrolada foi o seguinte: três quartos do dinheiro para os gastos bélicos não saiu das impressoras de Roosevelt. O governo também vendeu um tipo especial de título público aos cidadãos: os War Bonds (bond é “título” em inglês). Na essência, eram títulos públicos comuns, que pagavam juros bonitinho. A diferença, ali, era que o governo se comprometia a gastar tudo com a guerra.

Essa medida também aumentava a dívida pública, já que o governo virava devedor de todo americano que comprasse um War Bond. Por outro lado, era um jeito de pagar pela guerra sem gerar inflação: o dinheiro que a população usava para comprar títulos não ia para o consumo, afinal.

E 85 milhões de americanos compraram War Bonds – mais da metade da população da época. Isso rendeu o equivalente a US$ 3 trilhões em dinheiro de hoje. No fim, os EUA terminaram seus cinco anos de participação no conflito com um PIB 50% maior. Tinham passado a borracha na Grande Depressão. E agora, mesmo com a dívida pública lá em cima, havia dinheiro para outra empreitada: o Plano Marshall.

Plano Marshall: entre 1948 e 1952, os EUA injetaram o equivalente a US$ 150 bilhões de hoje em 15 países da Europa, incluindo a ex-inimiga Alemanha.

O Plano Marshall foi a ajuda financeira que os EUA deram à Europa após a Segunda Guerra. O continente do outro lado do Atlântico sofreu por ter sido o palco principal do conflito. Ao fim dos embates, o consumo de calorias por pessoa na Alemanha era de mil por dia em 1946 – metade do ideal. Na Áustria, 800.

A situação era um prato cheio para a União Soviética. Mais um pouco e Stálin poderia cooptar a Europa inteira para o seu regime em troca de comida. Os EUA, então, decidiram bancar a reconstrução do lugar antes que fosse tarde.

Entre 1948 e 1952, injetaram o equivalente a US$ 150 bilhões de hoje em 15 países, incluindo a ex-inimiga Alemanha, e nações menores, como Portugal, Turquia e Islândia, além do Reino Unido e da França, que ficaram com a maior parte.

Foi uma mão na roda. Naquele momento, com a economia europeia baleada, praticamente só o dólar era aceito em transações internacionais, mesmo que o comércio fosse entre países europeus.

Foi uma mão na roda. Com os dólares do Plano Marshall, os europeus compraram fertilizantes para a lavoura e máquinas para as fábricas. Em pouco tempo, o PIB do continente voltou a crescer, e as moedas locais ganharam massa muscular. Dentro dos EUA, não foi diferente. Com a economia voando no pós-guerra, a receita de impostos bombou e o governo pôde pagar o que devia ao Fed e aos detentores de War Bonds.

O padrão-ouro nunca mais foi levado a sério, e deixou de existir em 1971. A grande medida para o valor do dinheiro passou a ser só a relação dívida/PIB mesmo: quanto menor ela estiver, melhor. E em 1974 ela já tinha recuado para tímidos 31%. Demorou, mas rolou.

De volta para o futuro

CContei aqui uma história dos EUA, e não do Brasil, por um motivo óbvio: éramos um país agrário e isolado no início dos anos 1930. Não sentíamos tanto os baques internacionais. Apesar da queda nas exportações de café, nosso PIB permaneceu relativamente estável ao longo da Grande Depressão. Até 1994, diga-se, nem tínhamos moeda para valer – as imobiliárias anunciavam os preços dos apartamentos em dólar.

Agora a história é outra. Mesmo com a desvalorização recente do real, o Brasil segue como parte do clube de países que fazem dívida na sua própria moeda. Não temos dívida externa, só interna – em reais. Nosso desafio, então, é o mesmo de todos os países com economias sólidas: produzir reais, aumentando a dívida pública, e dar um jeito para que isso não tire a economia dos trilhos.

É um desafio cavalar, lógico. O Fundo Monetário Internacional (FMI) prevê uma retração de 3% no PIB global em 2020 – bem maior que a da crise de 2008, de 0,1%. Seria o tombo planetário mais duro desde a Grande Depressão. Para o Brasil, o Bank of America estima uma queda de 7,7%. Se for isso mesmo, será a pior desde o dia em que Pedro Álvares Cabral aportou por aqui.

A torneira dos gastos públicos, de qualquer forma, já abriu. O Fed está imprimindo dinheiro para bancar os 36 milhões de americanos que deram entrada no seguro-desemprego nos últimos dois meses. O Banco Central do Brasil, idem, para complementar os contracheques dos 6,2 milhões de brasileiros que tiveram o salário reduzido ou suspenso, e para pagar aquela ajuda de R$ 600 por três meses para 50 milhões de pessoas (nota: aqui, o BC financia os gastos do governo de forma indireta: compra títulos públicos em poder dos bancos com dinheiro novo, abrindo terreno para que a União faça novas dívidas).

O passo seguinte, seja aqui, seja no resto do mundo, é usar dinheiro novo para refinanciar dívidas de quem está com a corda no pescoço: seja uma pessoa comum que não consegue mais pagar um financiamento imobiliário, seja uma empresa, grande ou pequena, que se vê sem condições de manter os funcionários até a pandemia passar.

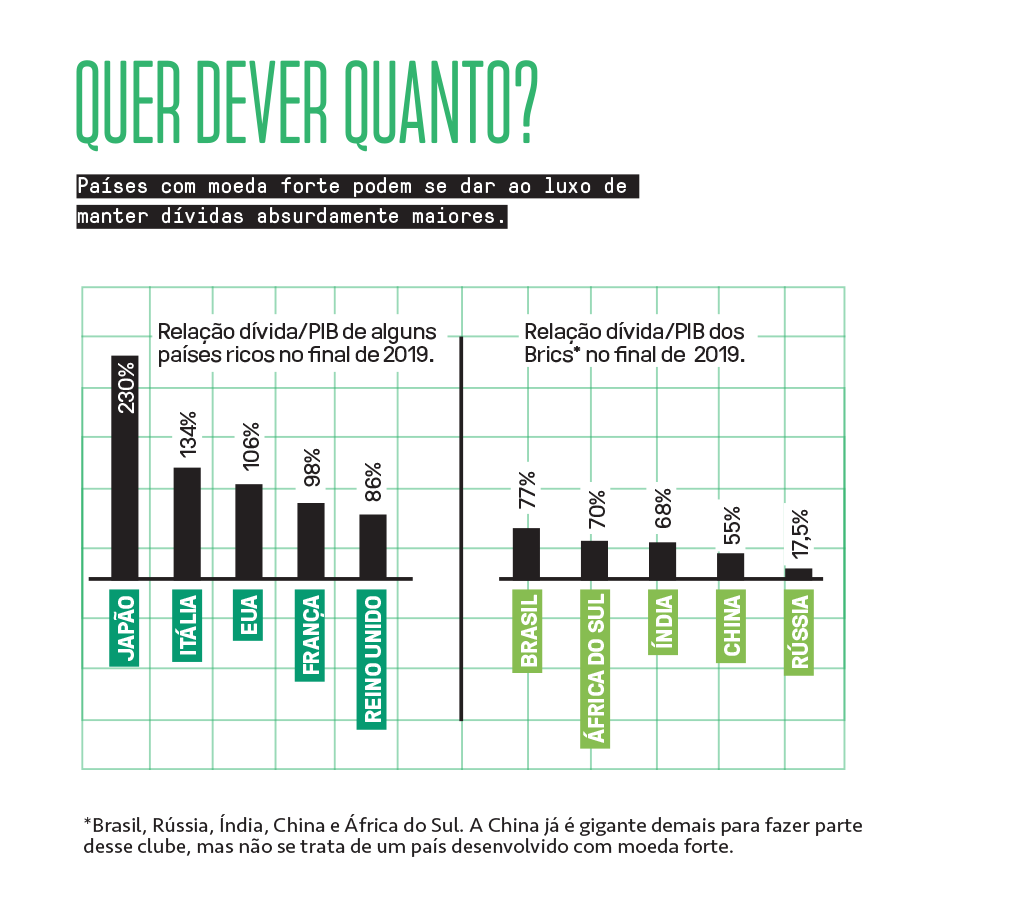

Mas não será fácil produzir tanto dinheiro. Em boa parte dos países desenvolvidos, a relação dívida/PIB já estava obesa por conta das toneladas de dólares e de euros impressos desde a crise de 2008 para livrar a cara do sistema financeiro. Nos EUA, essa relação saltou de 68% do PIB, há 12 anos, para 106% no início de 2020.

É um péssimo sinal. Mas os EUA até podem se dar ao luxo de carregar uma dívida desse tamanho hoje. É que, mesmo com ela a mais de 100% do PIB, pessoas, bancos, empresas e governos ainda buscam dólares americanos para fazer poupança – o Brasil mesmo tem a sua, de US$ 339 bilhões; são as nossas “reservas internacionais”.

No Japão, outro destino tradicional de quem busca a proteção de uma moeda forte, a relação dívida/PIB é de absurdos 230% – a maior do planeta, e eles seguem tocando a bola. Entre o pessoal com moeda forte, a melhor situação é a da disciplinada Alemanha, com 62%.

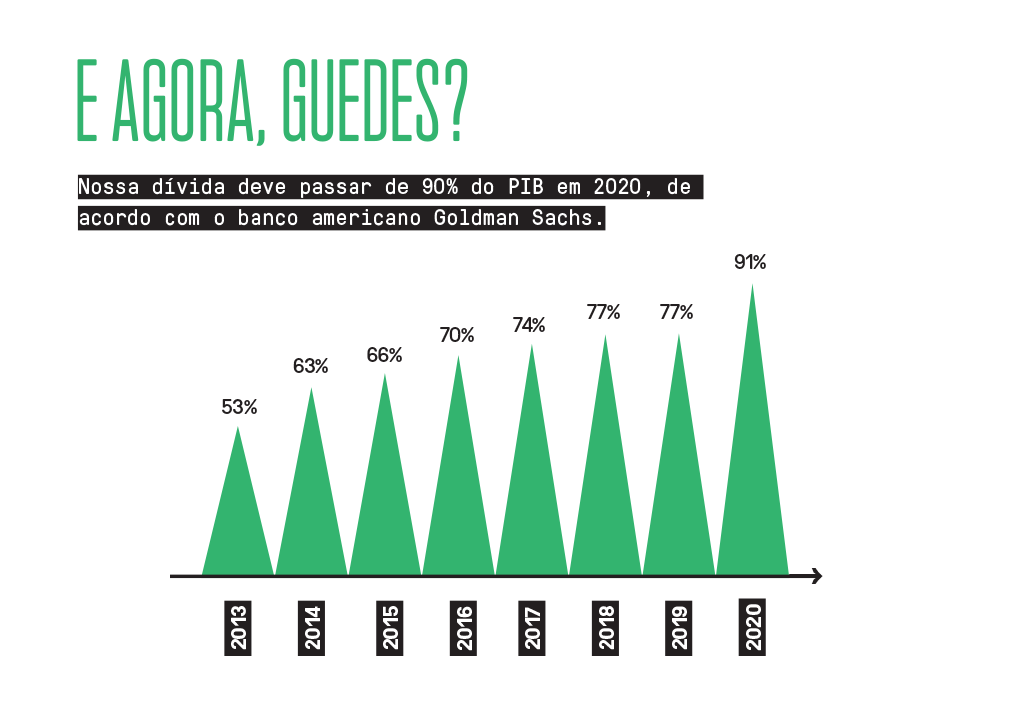

Mas nos países em desenvolvimento a coisa muda de figura. Você e eu até temos nossas poupanças em reais, mas lá fora só investidores com alto apetite por risco mantêm reservas em reais (ou em rublos, ou em rúpias). Para uma nação mais periférica, então, uma dívida/PIB na casa de 50% já acende o sinal vermelho. E a nossa fechou 2019 em 77% – contra 68% da Índia, 45% do México e 17% da Rússia, nossos manos nas quebradas da economia global. Pois é: o copo está transbordando.

Se a nossa dívida interna passar muito disso, vamos dar o recado de que imprimimos dinheiro demais – e de que daqui a pouco uma hiperinflação vai destruir o valor do real. Para evitar um cenário desses, teríamos de subir os juros dos títulos públicos lá na frente. Quando você sobe esses juros, tira dinheiro de circulação, e reduz a pressão inflacionária.

Legal, só que não: quando os juros dos títulos públicos sobem, todos os outros juros do mercado sobem junto. O consumo despenca. E promover isso no meio de uma recessão é apagar fogo com gasolina.

Mas e aí? Qual é o limite para a nossa dívida pública, então? Ninguém sabe.

A de todos os países, juntos, está em 67% do PIB global. O Banco de Desenvolvimento da Ásia estima que os governos mundo afora vão gastar US$ 8,8 trilhões em 2020 para mitigar os efeitos da pandemia. Isso significaria um aumento de 15% na dívida planetária – ela saltaria dos atuais US$ 59 trilhões para US$ 68 trilhões. Ou seja: a relação dívida/PIB da Terra subiria para um patamar acima de 80%.

Pode ser uma boa notícia para a gente. Isso se tornando o “novo normal”, talvez permita ao Brasil chegar a algo na faixa de 90% (como prevê o Goldman Sachs) sem passar a ideia de que a nossa economia degringolou. E nos daria uma folga de mais ou menos R$ 1 trilhão em dinheiro novo para combater os efeitos da pandemia neste ano.

É o bastante? De novo, não dá para saber. Mas a única vacina que a humanidade conhece para a economia é a que vimos aqui: agir como se estivéssemos em plena Terceira Guerra Mundial. E o fato é que estamos mesmo.